2021.8.10

<著者プロフィール> 浜口準之助(はまぐち・じゅんのすけ)

約15年にわたり機関投資家のファンドマネージャーとして株式運用に従事。信託銀行などで主に年金資金の日本株運用を行う。その後約14年にわたり投信運用会社にて投資環境のセミナー講師に携わる傍ら個人投資家として株式運用を行い、「億り人」の仲間入りを果たす。「浜口流コア・サテライト戦略」を提唱し自らも実践している。「醍醐味に満ちたライフワークとして、株式投資に勝るものなし」との基本観から、個人投資家に実践的な株式投資手法の研究を続けている。 社団法人日本証券アナリスト協会検定会員。主な著書に『黄金サイクルと農耕民族型投資戦略』(パンローリング刊)、ブログ 浜口準之助のテツ・ホテル・グルメ・株式運用 をほぼ毎日更新中、こちらでは旅の話もしている。

約15年にわたり機関投資家のファンドマネージャーとして株式運用に従事。信託銀行などで主に年金資金の日本株運用を行う。その後約14年にわたり投信運用会社にて投資環境のセミナー講師に携わる傍ら個人投資家として株式運用を行い、「億り人」の仲間入りを果たす。「浜口流コア・サテライト戦略」を提唱し自らも実践している。「醍醐味に満ちたライフワークとして、株式投資に勝るものなし」との基本観から、個人投資家に実践的な株式投資手法の研究を続けている。 社団法人日本証券アナリスト協会検定会員。主な著書に『黄金サイクルと農耕民族型投資戦略』(パンローリング刊)、ブログ 浜口準之助のテツ・ホテル・グルメ・株式運用 をほぼ毎日更新中、こちらでは旅の話もしている。

浜口です。今回もまた、投資銘柄フォロー・定点観測から始めましょう。

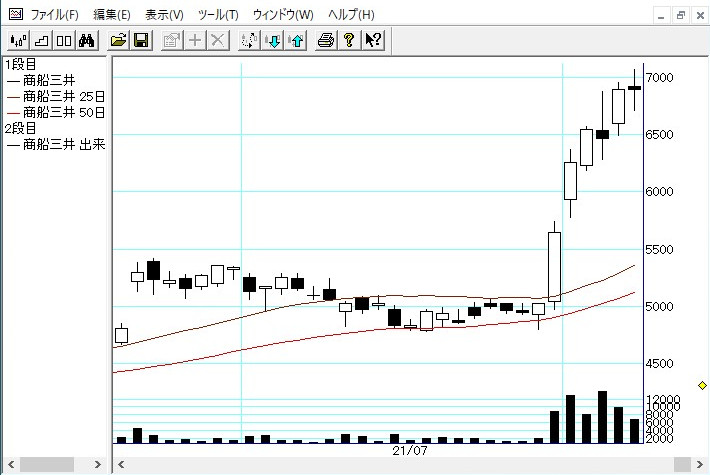

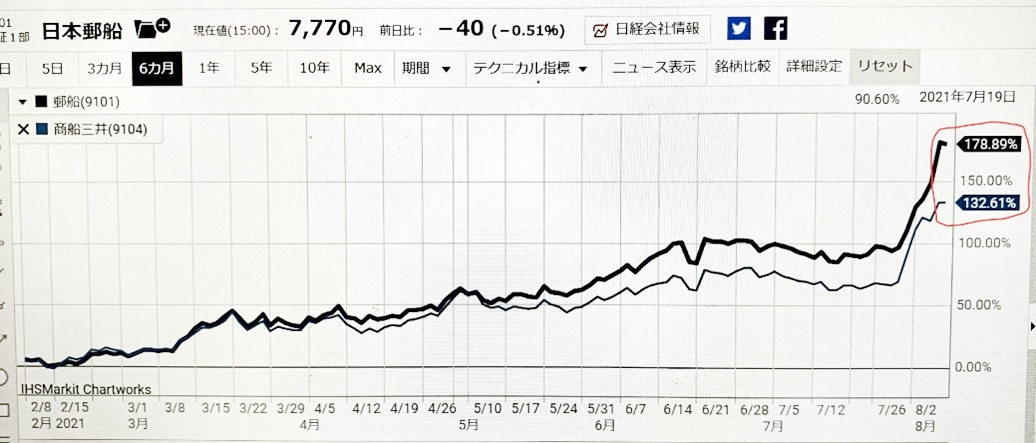

まずは前回の当ブログのアップ日(2021年7月26日)以降の「浜口流コア・サテライト戦略」下記2つの図、上は株価が7月21日時点、下はその2週間後、株価が8月6日時点のデータです。この期間、商船三井・日本郵船の株価(以下、両銘柄の株価と記す)が急騰している点が注目されます。今回のレポートではこの点にフォーカスします。また、両銘柄のここ一か月の月足も、併せて載せておきます。

チャートギャラリー

両銘柄の株価急騰は、7月30日に商船三井、8月4日に日本郵船の、共に今4−6月期の決算発表があり、このタイミングで今期通期業績・配当見通しとも、大きく上方修正されたことが背景にあります。

これらについて詳しくは、以下の私の個人ブログに記載していますので、併せてご覧ください。後で追加説明します。

この2週間は、海運株以外の銘柄も概ね堅調な推移になったことが伺えます。唯一下落している9201 JALは、ここもと国内・特に東京において、新型コロナ感染者数増加が加速、緊急事態宣言の時期も8月22日から8月末に延長されたことなどが背景にあると思われますが、前回も書いていると同様、私はこの点について、大きな問題と思っていません。

当ブログで披露している投資環境見通し、相場観に大きな変化がないからです。今後の見通しについては、景気敏感バリュー株は時間の問題で底打ち、上昇に転じるという見方に変化はありません。従い、ここに掲載している銘柄群については、基本、継続保有で問題ない。そんな中で、JAL以外は上昇に転じてきたと考えます。

一方でもう一つの投資戦略、「商船三井ロング・日本郵船ショート」について。さやが大きく変化する局面もありました。

上のグラフは7月21日時点、下はその2週間後、株価が8月6日時点のデータです。

8月6日時点で商船三井の株価は6,890円、一方で日本郵船は7,770円と、株価の単純比較では880円ほど郵船が高い状況です。しかしこの間、特に7月30日から8月4日にかけては、先に好決算の発表をした商船が郵船の株価に先行して急騰、両銘柄のさやは一時逆転、商船三井が50円近く株価が上回る局面もありました。

本当にドラスティックなさやの動きでしたね。この時に利食いタイミングが発生していたわけです。ただし8月4日の決算発表以降は郵船の株価が商船をアウトパフォームし、両銘柄のさやは再び急拡大に転じ、現在に至っています。さやがめまぐるしく変化しているとも言えます。

私は、「両銘柄のさやは一時逆転、50円近く商船三井が上回る」と書いたタイミングに前後して、さや取りの反対売買を行い、利食いしています。そして現在は、このポジションは持っていません。今後、どうするのか。

さやの方向次第では、商船買いー郵船売りのさやとりを再度仕掛けたいと思っています。両銘柄とも2021年4-6月期の決算発表という一大イベントが終了したため、さやの拡大もひと段落、縮小に転じる可能性もあるからです。しかし足元では、両銘柄とも強烈な上昇相場の渦中にあるため、さやとりは少し様子見、この上昇相場に乗っていくことを第一にしたいと考えています。

今回の上昇相場は、決算発表のタイミングが早かった商船が先導し、ワンテンポ遅れて決算発表があった郵船の株価が巻き返す展開です。この上昇相場はどこかで一服することになるでしょう。その時がさやが縮小するタイミングになる可能性もあるため、それがいつ訪れるのか、あるいは当面訪れないのか。そこを注視していきたいと考えています。

なおグラフは過去3カ月の商船三井と日本郵船の株価を示したものです。グラフは日経SmartChartPLUSを用いて、概ね、重なるように作っています。

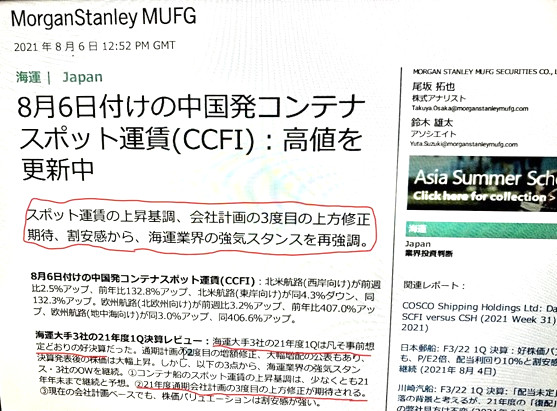

さて、ここからは今回のメインテーマ、「商船三井・日本郵船は今後、3回目の業績を上方修正があるのか上方修正するのか」について考えてみたいと思います。

これはMorganStanley MUFG証券の海運株アナリスト尾坂さんの8月6日付レポート。タイトルの中に「会社計画の3度目の上昇修正期待」とあります。

氏は前回の当レポートでも紹介しているとおり、今回の両銘柄の業績上方修正をかねてから見込んでおり、実際、その通りになったわけです。そして郵船が業績の上方修正したその翌々日に、このレポートが発行されていることに驚かされます。

今回は海運の業界全体を俯瞰してのレポートですが、海運業界が概して、現在の「絶好調」な状況は当面続き、3回目の上昇修正も期待できるという、なんとも心強いレポートです。私も基本、現状の海運業界の好調さを終了させてしまう状況は当面なく(長期的にはなくもないんですが…後述します)、氏の書かれている通りと考えます。

さて、私なりに今回の両銘柄の決算を振り返ります。端的にはそれは、好調な業績を背景とした増配期待に象徴されると考えます。

配当については、まず商船三井は上期配当が300円、下期配当が250円。年間配当は550円ですね。8月6日終値から逆算される配当利回りは、550円/6,890円=7.98%。それに対し日本郵船は、上期配当が200円、下期配当が500円。年間配当は700円。同じように配当利回りを逆算すると、700円/7,770円=9.01%。

私は6月14日に当コーナーで、「第6回 日本郵船と商船三井は当分持続で良さそう。そう考える理由は?」を書いています。その中で特に大事なくだりは、以下の部分です。

「当ブログでもコア銘柄として紹介している8316三井住友FGの配当利回りは約5.12%。このような状況で、海運株の配当利回りが9.8%(これは両銘柄の当原稿執筆時の利回り)のままで長くとどまることはことはないのです。この場合どうなるか。今後は海運株の株価が上昇することで配当利回りは低下、日本郵船や商船三井の配当利回りも、三井住友FG並みの配当利回りに落ち着くのではないか。そう考えます。」

この考えについては、現状も変わるものではない。増配見通しにつれ、株価も上昇していく。それが現状、終わってしまう理由に乏しい。しかもアナリストの尾坂さんは、海運株の上方修正は3度目があると言っている。ここはこの海運株の上昇相場、素直に乗る一手と考えます。サテライト運用の一環として。

さて、海運株の需給関係を考えてみた場合、今回の増配見通しの発表とそれに伴う株価上昇により、新たな買い手が登場しつつあると考えます。これまで海運株に関心がなかった、高配当利回り投資家の目に留まりつつあるからです。商船三井の決算発表の後、Twitterの中の「トレンド」というコーナーに「商船三井」の文字がありました。驚くべきことに、このことをアップしているツイートは7,000件近くありました。中身を見ると「商船三井って、こんなに配当利回りが良かったんだ?」「商船三井、株価が暴騰してるが、配当利回りはまだ10%近くというのは、本当?」「商船三井、こんな高配当利回りがあるんだ。海運株か・・・これから勉強しよう!」こんな具合です。

最近、FIRE (Financial Independence、Retire Early) 志向の若者が増えているようです。彼らはまじめにお金を貯め、米国株投信に積み立て投資をしている向きが多いようですが、国内の高配当利回り株投資にも関心が高い様子です。その一端が、前述したTwitter、商船三井のツイート数7,000件近くに象徴されていると思われます。これまで、成長株の要素がまるでうかがえず、投資魅力に乏しいとの先入観を持っていた投資家がだんだんと、海運株に関心を持ち、投資を行う。これに伴う両銘柄の需給関係の改善に注目していきたいと思います。

当ブログもこれで更新10回目。サテライト銘柄については、一貫して商船三井・日本郵船の説明を行って来て、一定の成果が上がったと思います。今後はこれまで書いていますように、経済の re-opening 銘柄、具体的には 9201 JAL、9202 ANA に加え、旅行代理店の 9603 HIS あたりにも出番が来ると思われますが、これら海運株はこれら銘柄とも共存共栄できる。そう考えます。

海運株はすでに相当上昇しました。そんな中、今回の尾坂さんのレポートに代表される強気な見方、一方で先週の日経新聞には、今後新規にコンテナ船建造増加が増えてくる、長期的なネガティブ材料も出ています。私は、このような強弱材料が交錯しだす中、海運株はこれから、さらに相場になってくる。そして佳境を迎える。そんな展開が半年か一年かは続くんじゃないか。現状、そんな相場観を持っています。そして……

海運株は景気循環株です。終わりはいつかやってくる。いつか大天井を打つ。宿命です。それは免れない。しかしその時私は、商船三井・日本郵船を、敬意をもってカラ売りしお付き合いしていくつもりです。そのための方法論も、現在取組中です。しかし繰り返しますが、それは相当先のこと。当面は両銘柄について、どれだけ玉を寝かすことができるか。そこがもっとも重要だなと現状、考えています。

以上です。今回はこの辺で。みなさんの株式運用の参考になれば幸いです。

なお皆さんの株式運用は、くれぐれも自己責任でお願いします。