2022.4.18

<著者プロフィール> 浜口準之助(はまぐち・じゅんのすけ)

約15年にわたり機関投資家のファンドマネージャーとして株式運用に従事。信託銀行などで主に年金資金の日本株運用を行う。その後約14年にわたり投信運用会社にて投資環境のセミナー講師に携わる傍ら個人投資家として株式運用を行い、「億り人」の仲間入りを果たす。「浜口流コア・サテライト戦略」を提唱し自らも実践している。「醍醐味に満ちたライフワークとして、株式投資に勝るものなし」との基本観から、個人投資家に実践的な株式投資手法の研究を続けている。 社団法人日本証券アナリスト協会検定会員。主な著書に『黄金サイクルと農耕民族型投資戦略』(パンローリング刊)、ブログ 浜口準之助のテツ・ホテル・グルメ・株式運用 をほぼ毎日更新中、こちらでは旅の話もしている。

約15年にわたり機関投資家のファンドマネージャーとして株式運用に従事。信託銀行などで主に年金資金の日本株運用を行う。その後約14年にわたり投信運用会社にて投資環境のセミナー講師に携わる傍ら個人投資家として株式運用を行い、「億り人」の仲間入りを果たす。「浜口流コア・サテライト戦略」を提唱し自らも実践している。「醍醐味に満ちたライフワークとして、株式投資に勝るものなし」との基本観から、個人投資家に実践的な株式投資手法の研究を続けている。 社団法人日本証券アナリスト協会検定会員。主な著書に『黄金サイクルと農耕民族型投資戦略』(パンローリング刊)、ブログ 浜口準之助のテツ・ホテル・グルメ・株式運用 をほぼ毎日更新中、こちらでは旅の話もしている。

まずは2週間ごとの定点観測を。前回の当ブログのアップ日(2022年4月4日)以降の「浜口流コア・サテライト戦略」銘柄について、上は株価が4月1日時点、下はその2週間後、株価が4月15日時点(配当権利落ち後)のデータです。海運株が前回に続き、顕著に下落していることがわかります。

ここ2週間でこの表の中の銘柄に関し私が行った売買は、日本郵船を新規売り建てたことです。あと表にはありませんが、有言実行、マザーズ銘柄をポートフォリオの10%程度組み入れ、トレーディングも行っています。これら銘柄群の中では、トヨタ・日本航空・海運株以外は保有している点は変わらずです。

ただし配当権利落ちの日を通過していますので、過剰になっていた株式のポジションを減らし、「平常運行モード」に戻す。これを前回の当ブログで書いた通り、少しづつ実行しつつあります。

一方で前回の当ブログで「戻りがあったため、再度空売りの建玉を開始。まだ試し玉程度ですが」とした6857アドバンテストは、やはり有言実行、売り乗せしました。ここから下放れるのか。注視しています。

以下、左が直近株価4月1日時点、右がその2週間後、直近株価が4月15日時点の日足チャートです。

日本株の相場観については、結論から言えばこれまでと変化なしです。これまで、当ブログで一貫して書いている投資環境見通し。「景気敏感バリュー株は、徐々に上昇に転じる銘柄が多くなる一方で、高止まりしている大型グロース株の下落が発生する動きがより鮮明化しつつある」状況と考えます。

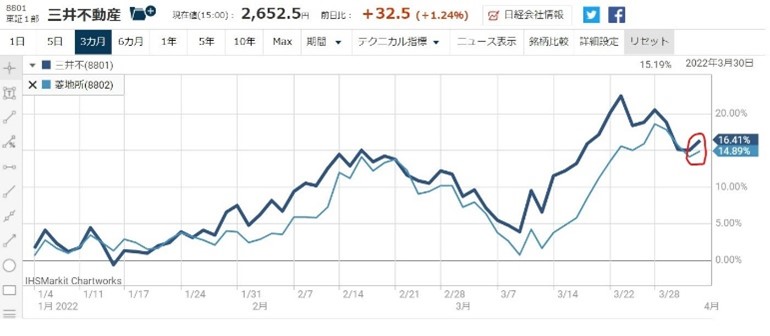

次に8801三井不動産買いと8802三菱地所売りのさや取りについて。 グラフをご覧ください。

8801三井不動産と8802三菱地所の比較チャート。上は株価が3月18日時点、真ん中は株価が4月1日時点、その下は株価が4月15日時点の、両銘柄の過去三ヶ月の比較チャート・相対株価を示したものです。

前回のブログで、「私は三井不2,000株売り-地所3,000株買いのさやとりポジションを、さやが縮小したため、利確しました。今後、また両銘柄のさやが開いてきたら同じ仕掛けをするつもりです」としましたが。こちらも有言実行。

「三井不2,000株売り、地所3,000株買い」の仕掛けを行って良いタイミングが再度来ている」と考えます。実際私もこのポジションを、先週末の引け成りで建玉しました。あとはさやの縮小を待つだけです。今日以降の展開が楽しみです。

さて、今回のテーマ、「海運株と半導体製造装置関連株は下落相場になるのか?」について説明します。こうなる可能性は高いと思います。但し下落がいつ起こるのかがポイントです。

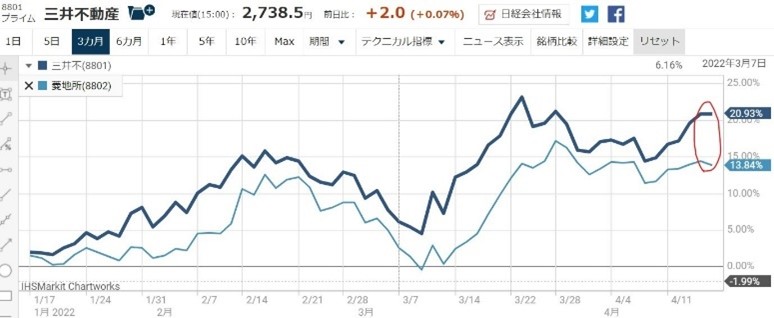

アドバンテスト(6857)30年足

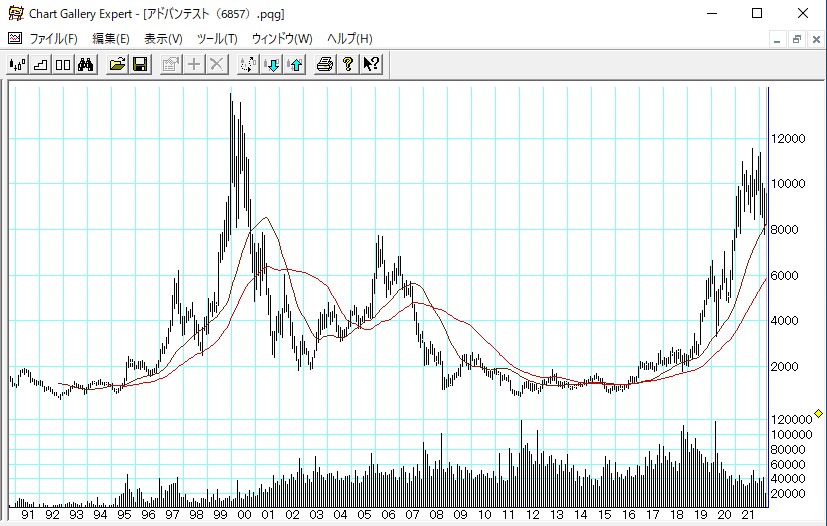

日本郵船(9101)30年足

この背景として、まずはグロース株について。米FRBは5月のFOMCで初回の利上げを行った後、それ以降も連続して利上げを続けることを明言しています。 この場合、米国株は「景気敏感バリュー株上昇・グロース株下落」の相場展開となる可能性が高く、日本株もこの影響を受け、アメリカ株と似た展開になるのではないかと思います。銘柄的には、2000年にITバブル崩壊以降暴落したグロース株の雄、半導体関連株のひとつである6857アドバンテストに、この時の状況の再現・空売り妙味があると考えます。

一方で海運株について。すでにご案内の通り、世界的に新コロの影響で、人の動きが止まり物の動きが加速した。その結果として海運運賃が高騰し、海運株の業績をかさ上げした。しかし現在の高水準の海運運賃は、どこかで沈静化するのが自然と考えるべき。海運株は景気循環的な色彩が強い銘柄である一方、既に株価は十倍、大相場となっています。

ここからは、新コロが傾向として鎮静化していくに伴い、海運運賃は下落し、海運株の株価は「お里帰り」するのが自然と考えます。銘柄的には2007年に中国経済のピークアウト・原油価格の下落ひいては海運運賃の下落を背景に、株価が暴落した海運株の雄、9101日本郵船にこの時の状況の再現・空売り妙味があると考えます。

ただし、中長期的にはこのシナリオで良いとして、どのタイミングでグロース株と海運株の下落が始まるかの判断が難しい。既に下落が始まっている可能性もありますし、高値圏での大きな往来相場になっている可能性もあります。

したがって、慎重に行くのなら。景気敏感バリュー株は継続保有していく中、アドバンテストや日本郵船については、試し玉を入れたり手仕舞いしたりしながら、本玉を入れるタイミングを待つ。これが順当なところでしょう。私の場合は既に日本郵船とアドバンテストの空売りポジションを建玉済み。私の株式運用の現状は事実上、景気敏感バリュー株買いーアドバンテストや日本郵船売りのロング-ショートポジションに近いものになっていますが。

しかしながらこの売り建てについては、株価が下放れなければ、買い戻す可能性は十分あります。繰り返しますが、売り建ての両銘柄はいつかは下がるのでしょうが、それがいつになるのかは誰にもわからない。売り建てを手仕舞い、再度売り直す。下落が始まるまで。予想以上に時間がかかる、根気のいる売買になるかもしれません。そもそも、私の相場観が外れる可能性もあります。どうなりますか・・・

以上です。今回はこの辺で。みなさんの株式運用の参考になれば幸いです。

なお皆さんの株式運用は、くれぐれも自己責任でお願いします。ここは再強調させていただきます。