2022.6.20

<著者プロフィール> 浜口準之助(はまぐち・じゅんのすけ)

約15年にわたり機関投資家のファンドマネージャーとして株式運用に従事。信託銀行などで主に年金資金の日本株運用を行う。その後約14年にわたり投信運用会社にて投資環境のセミナー講師に携わる傍ら個人投資家として株式運用を行い、「億り人」の仲間入りを果たす。「浜口流コア・サテライト戦略」を提唱し自らも実践している。「醍醐味に満ちたライフワークとして、株式投資に勝るものなし」との基本観から、個人投資家に実践的な株式投資手法の研究を続けている。 社団法人日本証券アナリスト協会検定会員。主な著書に『黄金サイクルと農耕民族型投資戦略』(パンローリング刊)、ブログ 浜口準之助のテツ・ホテル・グルメ・株式運用 をほぼ毎日更新中、こちらでは旅の話もしている。

約15年にわたり機関投資家のファンドマネージャーとして株式運用に従事。信託銀行などで主に年金資金の日本株運用を行う。その後約14年にわたり投信運用会社にて投資環境のセミナー講師に携わる傍ら個人投資家として株式運用を行い、「億り人」の仲間入りを果たす。「浜口流コア・サテライト戦略」を提唱し自らも実践している。「醍醐味に満ちたライフワークとして、株式投資に勝るものなし」との基本観から、個人投資家に実践的な株式投資手法の研究を続けている。 社団法人日本証券アナリスト協会検定会員。主な著書に『黄金サイクルと農耕民族型投資戦略』(パンローリング刊)、ブログ 浜口準之助のテツ・ホテル・グルメ・株式運用 をほぼ毎日更新中、こちらでは旅の話もしている。

浜口です。まずは今回も2週間ごとの定点観測を。前回の当ブログのアップ日(2022年6月6日)以降の「浜口流コア・サテライト戦略」銘柄について、上は株価が6月3日時点、下はその2週間後、株価が6月17日時点のデータです。この二週間を「断面」で見た場合、総じていえば。株式市場全体の下落に伴い、個別銘柄の株価も下落、特に海運株3社の下落が際立ちます。つまり前の二週間とは、真逆の展開になっているということです。

この状況において、ここ2週間で私が行った売買は。前回のブログでも書きました、「日本郵船買い・川崎汽船売り」のさや取りについて、利食いをしています。またRe-openinng(経済再開銘柄)として、9616共立メンテナンスに投資を開始しました。

前回のブログで購入したと書いた4385メルカリについては、これを根玉に、数回つなぎ売りを繰り返したあと売却、現在は保有していません。そしてこれは最も大きな変化ですが、海運株については買い玉をゼロとしたうえで川崎汽船を空売り、現在も売り玉を保有しています。つまり海運株に対するポジションが、180度、方向転換しているということです。

また前回の当ブログで「再度空売りの試し玉を入れています」とした6857アドバンテストは、空売りの本玉を建てています。以上、海運株と半導体関連株については、後述します。

日本株の相場観については、長期的には基本、これまでと変化なしです。前回のブログで、「目先は大きく下落したグロース株が、一時的に戻り相場を至現すると考えます」書きましたが、その展開は先送りになったと考えます。

米国では インフレ懸念の加速、それに対するFRBによる0.75%の利上げが株式市場にネガティブに影響し、株式市場が引き続き軟調な展開。一方で日本株については、 米国株の下落に引きずられている点はありますが、景気敏感バリュー株を中心に、相対的に堅調な動きです。この展開は、今後も続くと考えます。素材株を中心とした市況関連株が一部、弱い動きとなっているようですが、これは期間限定的な動きと考えます。したがって、ここで書いている景気敏感バリュー株が継続して上昇するシナリオは、中長期的には当てはまると思われ、運用スタンスは基本、これまでと変化なしです。 一方で、半導体製造装置株と海運株が下落を開始しましたので、これについては順張り対応、空売りしているということです。

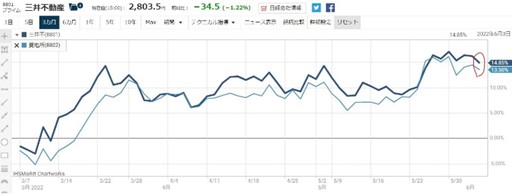

次に8801三井不動産買いと8802三菱地所売りのさや取りについて。 グラフをご覧ください。

8801三井不動産と8802三菱地所の比較チャート。上が直近株価5月20日時点、中がその2週間後、6月3日時点、その下がさらに2週間後、6月17日時点の両銘柄の過去三ヶ月の比較チャート・相対株価を示したものです。

前回と同様、ここ2週間で目立ったさやの動きは発生していません。従い、両銘柄については、現状は引き続き「待ち」、次の仕掛けのタイミングを待つところと考えます。

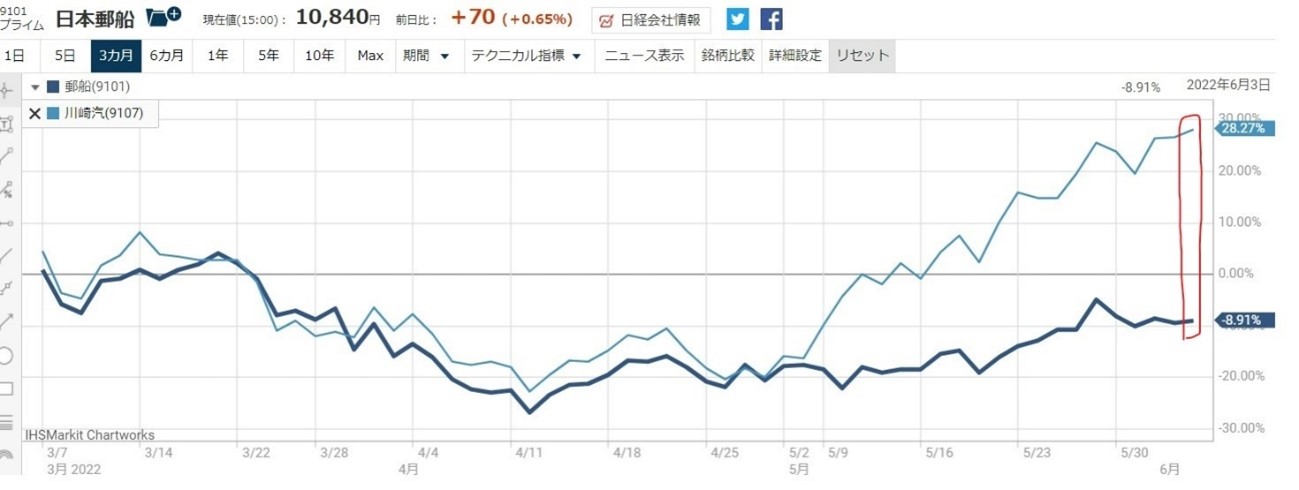

一方で、日本郵船買い・川崎汽船売りのさや取りについて。

9101日本郵船と9107川崎汽船(6月3日)

9101日本郵船と9107川崎汽船(6月17日)

9101日本郵船と9107川崎汽船の比較チャート。上が直近株価6月3日時点、下がその2週間後、6月17日時点の両銘柄の過去三ヶ月の比較チャート・相対株価を示したものです。

前回の当ブログで私は、「両銘柄のさやは拡大し、川崎汽船と日本郵船との間で株価逆転が発生している。ここは日本郵船買い・川崎汽船売りのさや取りポジションを増し玉して良い状況と考えており、実際私は、そうしている」と書きました。

その2週間後、両銘柄のさやは、見事に縮小しましたね。6月3日時点の両銘柄のさやは、-180円(株価は郵船が10,840円、川船が10,980円)であったのに対し、6月17日時点ではこのさやが790円(同郵船が9,320円、川船が8,530円)。私は6月17日大引けで両銘柄を手仕舞い、利食いをしました。成功事例と言えます。

このさや取りはまだ継続しても良いようにも思われたのですが、海運株についてはポジションを空売りに転じましたので、一旦は頭を冷やすといいますか、整理しておきたいと考え、手仕舞いした次第です。両銘柄のさやについては引き続き注視、タイミングを見て再度、仕掛けを検討をしたいと思います。

さて、今回のテーマ、「やはり・・・海運株と半導体関連株は、下落に転じたのか?」について考えていきたいと思います。

お示ししているのは、日本郵船の過去一年の週足。上が直近株価6月3日時点、下がその2週間後、6月17日時点のものです。前回の当ブログのメインシナリオとは逆の展開、株価は一転して下落、前述しましたが、私は川崎汽船を空売りしています。その理由ですが、前回の当ブログのリスクシナリオ、高止まりしているコンテナ市況が早めに下落してしまう状況が現実化しつつあり、それを受けて海運株が下落を開始したと考えたからです。

これは Freightos Baltic Index https://fbx.freightos.com/ に掲載されている、週次のコンテナ船運賃の推移。天井打ちしているように思われます。背景には新型コロナに伴い発生した、人の動きが減って物の動きが加速した状況。これが徐々に、正常化しつつあることがあると思われます。 今後の株価はどうなるか? 私は当面、株価は不安定な中で下落基調を続けるも、9月の中間配当権利落ちにかけ、いずれかのタイミングで株価はやや復活。それ以降、再度下落に転じる展開を考えています。

コンテナ船市況は、基本的には、天井を打っていると考えますが、海運株の動きは当面、一筋縄ではいかない。不安定になる可能性があります。その理由の一つとして、足元の海運株の株価の特性があります。海運株の株価は、株式市場の動きと逆相関となる日も多いのです。

ここのところ、日経平均が上昇する日があると、市場はこんなムードになります。「まっとうな銘柄が上昇している中、すでに株価が十倍になった高値圏にある海運株に手を出す必要はない」ということで、こういう日はマイナスになる事が多い。一方で、全体株価が下がった時は。「まっとうな銘柄は下落しているが、そういう時こそ、高配当利回りである海運株を物色しよう」というムードが高まる。これが、日々の日経平均と海運株の動きが逆相関になりやすい理由です。それに加えて、9月にかけての配当権利落ちがある。

これは前回のブログでも書いていますが、9月に中間配の権利落ちがあります。高配当利回り銘柄は概して、「配当取りをしたい」と考える投資家の買いが集中することにより、権利最終日にかけ大きく上昇する傾向があります。海運株については、株価は当面軟調に推移すると考えますが。どこかでこの、中間期の配当取りの動きが出てくる。 その場合には9月の配当権利落ちにかけ、堅調に推移する可能性もあります。 しかしながら権利落ち以降は、株価は素直な動きになる。コンテナ船運賃は年後半から下落に転じると予測しているアナリストも多いわけですし、9月以降、これは表現が適当かどうか自信がありませんが、海運株の株価は、素直に下落していくんじゃないか。そう考えます。

従って、海運株については9月頃にかけ、空売りを中心に、売ったり買ったりを続けていくことになる。なぜ川崎汽船を売っているかと言うと、それはさやとりのところでも書きましたが。この銘柄が日本郵船比較で割高と考えたからです。

また話は前後しますが、私のポジションの変化については、もう一つ、日々更新しているブログ「浜口準之助のテツ・ホテル・グルメ・株式運用」https://hamaguchitokyo.com/ で紹介しています。以下、2つですね。ご訪問ください。

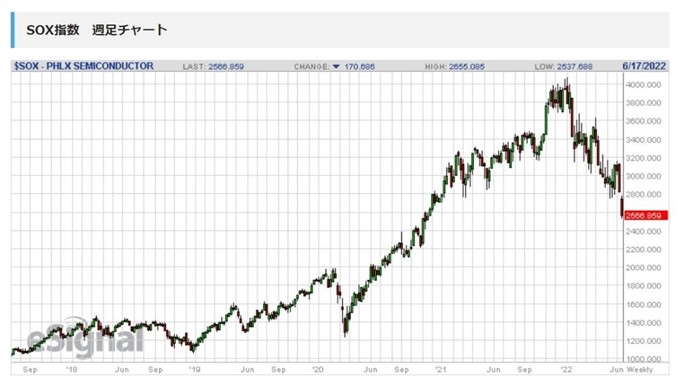

次に半導体製造装置関連銘柄6857アドバンテストについて。 まずは下のチャート、日足をご覧ください。ついに株価が下に離れてきた印象です。このことに違和感はありません。これまで私が、このブログで書いてきた通り。アメリカの金利上昇に伴い、グロース株は苦しくなる。そんな中で株価が高止まりしている半導体製造装置関連株は、どこかで下落に転じるんじゃないか?そのタイミングがついにやってきたと考え、売り建てをしています。

以下、アドバンテストの過去10年、過去30年の月足です。2000年のITバブル崩壊の時のようにまで発展するのか。わからないが・・・この点については、当ブログ、第27回 海運株と半導体製造装置関連株は、下落相場になるのか? 4月18日の記事も参考にしてください。

アドバンテストの株価形成については、以下のHPに掲載されているSOX指数(フィラデルフィア半導体株指数)チャートの動きが参考になります。以下は、当HPによる、この指数の説明です。

SOX指数(フィラデルフィア半導体株指数)とは、半導体の製造・流通・販売を手掛ける企業(インテル、AMD、クアルコムなど30銘柄)の株式で構成される単純平均株価指数で、アメリカのフィラデルフィア証券取引所が算出・公表しています。

1993年12月1日を基準値100(当初200だったが1995年に1/2に分割された。)として算出され、半導体関連の代表的な指数とされており、日本の半導体関連株にも大きな影響を与える指数です。

このSOX指数週足を見ると。 ほぼアドバンテストの株価とリンクしているように思われます。 そしてこの指数の動きは、下落トレンドにあると考えます。それが私が、アドバンテストの売り建てを継続させている理由の一つです。

なおご参考まで。アドバンテストについても、私のポジションの変化について。もう一つ日々更新しているブログ「浜口準之助のテツ・ホテル・グルメ・株式運用」https://hamaguchitokyo.com/ で、紹介しています。以下、2つですね。

以上です。今回はこの辺で。みなさんの株式運用の参考になれば幸いです。なお皆さんの株式運用は、くれぐれも自己責任でお願いします。ここは再強調させていただきます。