2022.8.1

<著者プロフィール> 浜口準之助(はまぐち・じゅんのすけ)

約15年にわたり機関投資家のファンドマネージャーとして株式運用に従事。信託銀行などで主に年金資金の日本株運用を行う。その後約14年にわたり投信運用会社にて投資環境のセミナー講師に携わる傍ら個人投資家として株式運用を行い、「億り人」の仲間入りを果たす。「浜口流コア・サテライト戦略」を提唱し自らも実践している。「醍醐味に満ちたライフワークとして、株式投資に勝るものなし」との基本観から、個人投資家に実践的な株式投資手法の研究を続けている。 社団法人日本証券アナリスト協会検定会員。主な著書に『黄金サイクルと農耕民族型投資戦略』(パンローリング刊)、ブログ 浜口準之助のテツ・ホテル・グルメ・株式運用 をほぼ毎日更新中、こちらでは旅の話もしている。

約15年にわたり機関投資家のファンドマネージャーとして株式運用に従事。信託銀行などで主に年金資金の日本株運用を行う。その後約14年にわたり投信運用会社にて投資環境のセミナー講師に携わる傍ら個人投資家として株式運用を行い、「億り人」の仲間入りを果たす。「浜口流コア・サテライト戦略」を提唱し自らも実践している。「醍醐味に満ちたライフワークとして、株式投資に勝るものなし」との基本観から、個人投資家に実践的な株式投資手法の研究を続けている。 社団法人日本証券アナリスト協会検定会員。主な著書に『黄金サイクルと農耕民族型投資戦略』(パンローリング刊)、ブログ 浜口準之助のテツ・ホテル・グルメ・株式運用 をほぼ毎日更新中、こちらでは旅の話もしている。

浜口です。まずは今回も2週間ごとの定点観測を。前回の当ブログのアップ日(2022年7月18日)以降の「浜口流コア・サテライト戦略」銘柄について、上は株価が7月15日時点、下はその2週間後、株価が7月29日時点のデータです。総じていえば、上昇している銘柄が多いことがわかります。

なお、この表で紹介している三菱商事(8058)の株価は3,948円、配当利回りは3.8%です。これは後ほど説明しますので、覚えておいてくださいね。

ここ2週間で私が行った売買は、この表に記載されている銘柄についてはありません。ただし後述しますが、東京海上HD(8766)とMS&AD(8725)については、鞘取りの仕掛けを行っています。

ここ2週間で私が行った売買ですが、川崎汽船を買い建てし、この表にはないですが、アドバンテストの空売りを手仕舞いしました。また東京海上HD(8766)とMS&AD(8725)の鞘取りのついてはハッピーエンド、利食いで手仕舞いしています。いずれも、後述します。

日本株の相場観については、基本、これまでと変化なしです。

米国ではインフレ懸念の加速対応のため、FRBによる0.75%の利上げが2回連続で行われました。このことがオーバーキル、米国経済の景気減速をもたらすとの懸念から、米10年債は急速に金利が低下、日米金利差縮小から為替市場はそれまでとは一変、円高ドル安展開となりました。日本株については、FRBによる0.75%利上げ2回連続にもかかわらず、米国株式が安定的な動きになっていたこともあり、総じて堅調な展開となりました。

ここ2週間だけみれば、米国の金利低下の影響から、グロース系銘柄の株価がアウトパフォームしたのかもしれませんが、これは期間限定の動きと考えます。 日本株について考えれば、アメリカに遅行しながらも、ここからは経済再開が起こり、それに伴ってRe-Opening銘柄を中心に、景気敏感株なバリュー株が好パフォーマンスになるのではないか、そう考えます。前回触れました銀行株についても、米長期金利の短期的な動きに翻弄されている米銀行株とは一線を画す。ここからは9月末の中間配の権利取りに向けた動きに、徐々になっていくのではないか。そう考えます。

以下に三井住友FG(8316)の過去3か月の推移、上は株価が7月15日時点、下はその2週間後、株価が7月29日時点の週足ですが、総じて下値切り上げ型の株価推移、9月の配当権利落ちに向け、株価は底堅く、堅調に推移していくことと思われます。

したがって、前回に続き、今回も同じことを書きます。ここで書いている景気敏感バリュー株が継続して上昇するシナリオは、中長期的に当てはまると思われ、運用スタンスは基本、これまでと変化なしです。

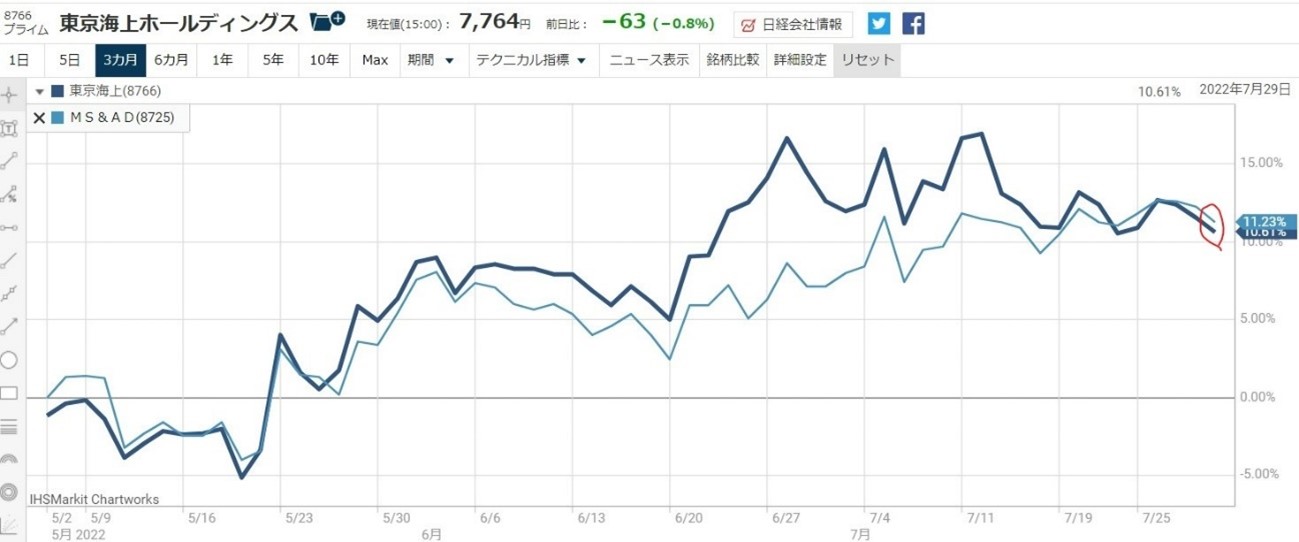

次に東京海上HD(8766)とMS&AD(8725)のさや取りについて、グラフをご覧ください。

上は株価が7月15日時点、下はその2週間後、株価が7月29日時点のさやの推移ですが、東京海上とMS&ADとのさやは一気に縮小、冒頭にも書きました通り、ハッピーエンド、利食いで手仕舞いしています。今回も成功事例と言えるでしょう。

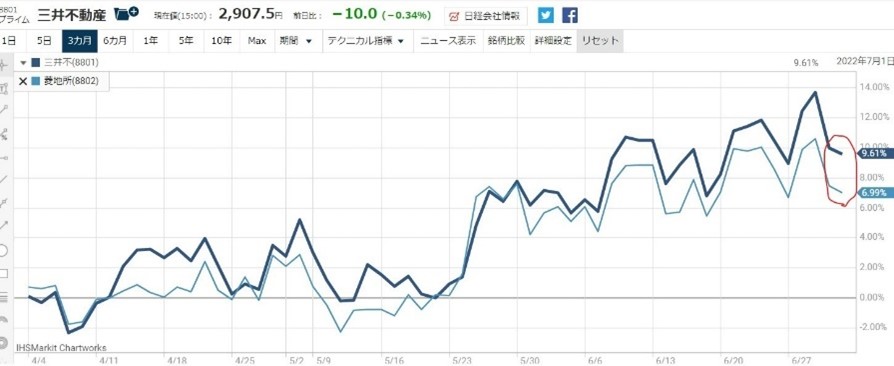

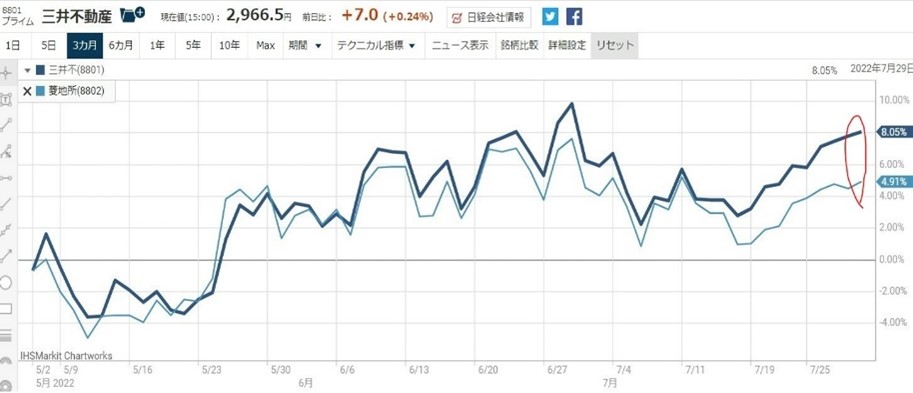

次に三井不動産(8801)買いと三菱地所(8802)売りのサヤ取りについて。 グラフをご覧ください。

三井不動産(8801)と三菱地所(8802)(6月17日)

三井不動産(8801)と三菱地所(8802)(7月1日)

三井不動産(8801)と三菱地所(8802)(7月15日)

三井不動産(8801)と三菱地所(8802)(7月29日)

三井不動産(8801)と三菱地所(8802)の比較チャート。3か月のグラフを2週間ごと、4つ並べています。一番上は株価が6月17日時点、その下は株価が7月1日時点、その下は株価が7月15日時点、その下は2週間後、株価が7月29日時点のサヤの推移です。 6月3日前後に三井不-地所のサヤは大きく開き、その2週間後にサヤは縮小、利食いすることができました。それがここもと、再度、三井不売り-地所のサヤは大きく拡大、6月3日前後と同様、三井不売り-地所買いの鞘取りを仕掛けて良いタイミングと考えます。

さて、ここからは川崎汽船のドテン買いと、アドバンテストの空売りの手仕舞いについて。

川崎汽船については前回のブログで、「9月の権利落ち日が近づくにつれ、配当取りの動きが進んでいくことは、容易に想定されます」としました。ここもと、海運株の業績が上昇修正されたこともあり、海運株は人気化しつつあると考え方針転換、当面、買い玉を持つことにしました。8月から9月半ばにかけての相場を取りに行こうと考えているのです。しかし、これは昨年の9月配当権利落ちを前後しての暴落(いわゆる927事件)のごとく、9月最終週あたりからは下げ相場に転じる可能性もあるため、長期保有するつもりはありません。どこかで売りに転じる予定です。

アドバンテストについては、 やはり前回のブログで書いた通り、「延長戦」が続く中、業績の上方修正が発表されました。前述の通り、足元で米金利が低下傾向にある中での上昇修正、同社の株価は一時的に人気化するリスクがあると考え、空売りを一旦、手仕舞いすることとしました。

しかし世界的に経済が再開していく中、半導体の供給が増加していくことはほぼ間違いありませんから、やはりどこかのタイミングで、半導体製造装置株は下落していくのだろうなと考えます。現状、それは川崎汽船と同様、9月後半以降と考えており、再度、空売りのタイミングを計ろうと考えています。

さて、今回のテーマ、「連続増配銘柄の長期保有により、10%超の配当利回りが可能になるのか」について。 ここからは「浜口流日本株高配当利回り銘柄投資戦略 2022年4月版PPT資料」の抜粋を用いて説明いたします。

かねてから、私は申し上げているんですが。日本の高配当利回り銘柄の中には、「累進配当制度」を標榜している企業がある。ここで紹介している三菱商事(8058)もそうなんですが、配当については基本的には増配、業績が良くない時でも横ばい。減配はしないということを配当政策として掲げているわけです。

2019年は1株配当125円、2020年は132円、2021年は134円と、過去3年で一株あたり391円の配当金が支払われました。1株配については、2019年以降、右肩上がりですよね。2021年は、新型コロナの影響で業績が大きく落ち込んだわけなんですが、配当は何とか増やしている。その後2022年3月期の決算発表があり、配当は150円との見通しが会社側から提示されました。今後はどうなるか。

2017年には年間80円だった配当が、2022年には150円に増加している。150円/80円=1.875、つまり過去5年間で、配当は87.5%も増えている。これが現実です。これを年率に割り戻すと、87.5%/5年=17.5%。過去5年でみると、配当は平均して、年率17.5%も増加している。凄いですよね。

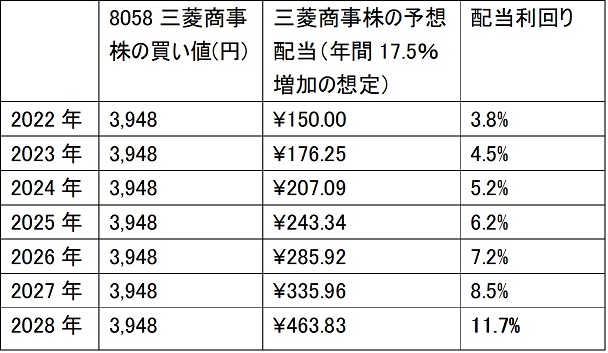

さて、冒頭で書いた通り、8058三菱商事の足元の株価は3,948円、配当利回りは3.8%ですよね。配当は150円。これをもとに、つまり3,948円で三菱商事株に投資し売却せずに長期投資したとして、今後、配当利回りがどうなっていくか。試算してみましょう。

このExcelの配当利回り試算表をご覧ください。これまでの三菱商事、過去5年の平均配当増加率が17.5%であったことを前提に、今後、配当利回りはどうなるかを試算したものです。

これで見ると、2022年の6年後の2028年にはなんと、配当利回りが11.7%になることがわかります。「年率17.5%も配当が増加するとの想定は、あまりにも楽観的に過ぎるのではないか?」と考える向きもいらっしゃるでしょう。その場合にはこの半分の配当増加率、年率8.75%で計算してみるといい。配当利回り11.7%の達成は2倍の期間、12年かかるという計算になりますよね。こちらはかなり、現実的な想定ではないかと考えます。

ここに、高配当利回り銘柄でありかつ、累進配当制度を取り入れている銘柄へ長期投資を行う優位性を感じることができると考えます。そして今後、このようなペースで配当が増えていくなら、それは当然、株価も上がっていくことになる。そうなるともう、はっきり言ってこの三菱商事を売却したい気持ちなんて、もう、なくなってしまうと思うんですよ。実際、私がそうなんです。

これは私の個人のNISA口座をそのままスクショを取ったものです。記載の通り、この資料を作成した今年4月の段階では、株価は2年間の保有で、59.5%上昇している。この上昇は、配当利回り以外の要因、例えばウォーレン・バフェットが大量買いしたことなども背景としてあるとは思いますが、増配要因も少なからず影響しているわけです。この状況で、今後も三菱商事が増配していくなら、こんな素晴らしい投資銘柄、売る気になりませんって。もう、永久保有ですよ。配当も増え、株価も上がり、もう、儲かるばかりだ。個人的には、そう感じますけどね。

一般論として、資産運用をしても商売をしても、年間5%の利回りが得られることは、成功としての一つのメドと言われています。そんな中で、年間10%を超える運用資産を持っているなんて、本当に幸せなことと思いませんか?なんとも夢がある話ですよね。

だからね。運用資産の多くを、「浜口流日本株高配当利回り銘柄投資戦略」に代表される銘柄の分散投資にしてもいいかもしれません。

以上です。今回はこの辺で。みなさんの株式運用の参考になれば幸いです。

なお皆さんの株式運用は、くれぐれも自己責任でお願いします。ここは再強調させていただきます。