| 携帯版 |

|

|

|

第23回 商社株はまだ買いか。そして海運株は配当落ちにかけ、佳境を迎えるのか?2022.2.22 <著者プロフィール> 浜口準之助(はまぐち・じゅんのすけ)

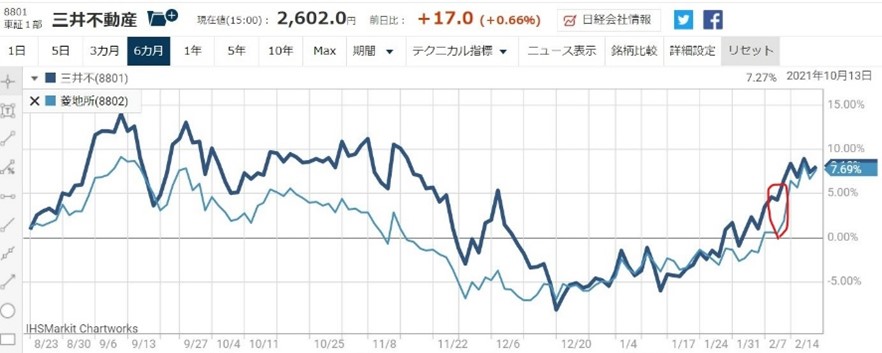

約15年にわたり機関投資家のファンドマネージャーとして株式運用に従事。信託銀行などで主に年金資金の日本株運用を行う。その後約14年にわたり投信運用会社にて投資環境のセミナー講師に携わる傍ら個人投資家として株式運用を行い、「億り人」の仲間入りを果たす。「浜口流コア・サテライト戦略」を提唱し自らも実践している。「醍醐味に満ちたライフワークとして、株式投資に勝るものなし」との基本観から、個人投資家に実践的な株式投資手法の研究を続けている。 社団法人日本証券アナリスト協会検定会員。主な著書に『黄金サイクルと農耕民族型投資戦略』(パンローリング刊)、ブログ 浜口準之助のテツ・ホテル・グルメ・株式運用 をほぼ毎日更新中、こちらでは旅の話もしている。

約15年にわたり機関投資家のファンドマネージャーとして株式運用に従事。信託銀行などで主に年金資金の日本株運用を行う。その後約14年にわたり投信運用会社にて投資環境のセミナー講師に携わる傍ら個人投資家として株式運用を行い、「億り人」の仲間入りを果たす。「浜口流コア・サテライト戦略」を提唱し自らも実践している。「醍醐味に満ちたライフワークとして、株式投資に勝るものなし」との基本観から、個人投資家に実践的な株式投資手法の研究を続けている。 社団法人日本証券アナリスト協会検定会員。主な著書に『黄金サイクルと農耕民族型投資戦略』(パンローリング刊)、ブログ 浜口準之助のテツ・ホテル・グルメ・株式運用 をほぼ毎日更新中、こちらでは旅の話もしている。

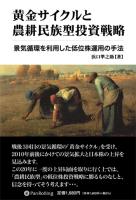

この表を比較してみると、これは驚くべき事に2週間前と全く同じ状況なのですが、トヨタ自動車以外のすべての銘柄が上昇していることがわかります。まさにバリュー株相場到来と考えます。ここ2週間でこの表の中の銘柄に関し私が行った売買は、日本郵船と商船三井を買ったこと。従い、これら銘柄群の中では、日本航空以外は保有しています。 これもまた2週間前と同じ状況なのですが、日本製鉄や日本航空などサテライト銘柄にも増して、コア銘柄である三菱商事と三井住友フィナンシャルグループの株価上昇が大きい点が注目されます。総合商社については、後述します。繰り返しますが、本来、主に高い配当をいただくことを目指すコア銘柄が、値上がり益もあわせて獲得できている状況は、何とも喜ばしいと考えます。 背景についても同様、3月の配当権利取りの動きが出つつあること、不安定なマーケットの中、配当利回りが高く安心感のある銘柄が選好されたことなどがあると考えます。 またこのような動きとなっているファンダメンタルズ要因として、米国の景気回復とインフレ懸念、それに伴うFRBの利上げ開始があるのはもちろんです。 一方で、 前回の当ブログで空売りを開始したと書いた6857アドバンテストについては、売り建玉を持続中、下落の再開待ちです。

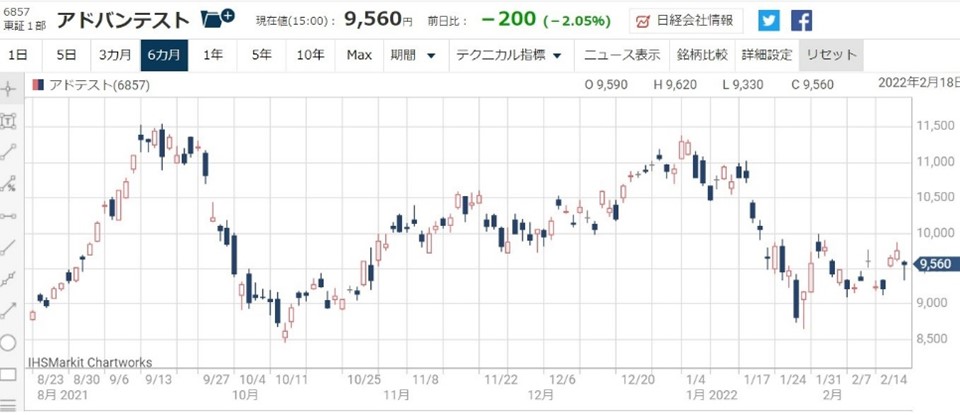

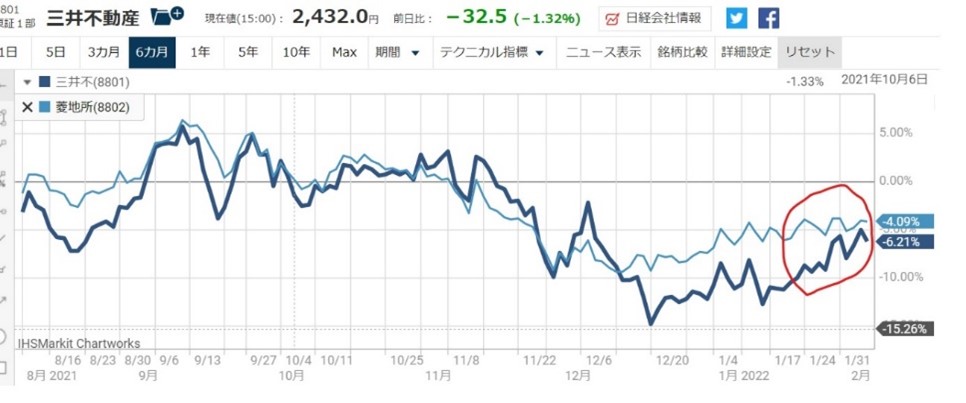

日本株の相場観については、前回ブログで書いた内容と変化なしです。これまで、当ブログで一貫して書いている投資環境見通し。「景気敏感バリュー株は、徐々に上昇に転じる銘柄が多くなろう」との動きが鮮明化しつつある状況と考えます。 グロース株が売られる一方で、景気敏感バリュー株が買われる。それは米国の金利上昇懸念が背景、この状況は時間の問題で訪れる。当ブログで書いてきた通りこのことは、かねてより想定していましたが、ようやくその時が訪れたと感じています。 次に8801三井不動産買いと8802三菱地所売りのさや取りについて。 グラフをご覧ください。

上のグラフは2月4日時点の8801三井不動産と8802三菱地所の比較チャート。下はその2週間後、株価が2月18日時点の両銘柄の過去六ヶ月の比較チャート・相対株価を示したものです。 縮小したさやが拡大している状況が見て取れます。相対株価としては三井不が上昇・地所が下落していた(=さやが縮小)ものが、2月8日を前後して逆の動きに転じている。地所が上昇・三井不が下落した(=さやが拡大)わけです。 前回のブログで、私は「三井不を買って地所を空売り」するポジションを2月3日引け成り、つまり三井不の決算発表一日前に手仕舞いし、若干の利益となったと書きました。 そして、今回は前回とは逆のポジション、すなわち「三井不売り・地所買い」を仕掛けました。そのタイミングははからずも、旧ポジションの手仕舞い2日後の2月9日にやってきました。 両銘柄の2022年3月期第三四半期決算発表について。2月4日引け後に、三井不の決算発表がありました。内容は概ねポジティブ。そして2月9日には、地所の決算発表があります。 三井不が好決算を発表しているのだから、地所もまた、ワンテンポ遅れて好決算ではないのか。であれば、決算発表以降は、すでに縮小したさやは拡大に転じるのではないか。 そう考えた私は「三井不を2000株売り・地所を3000株買い」のポジションを取りました。2月10日の地所の決算もポジティブな内容で、 地所の株価は三井不にワンテンポ遅れて、上昇に転じました。 今回の手仕舞いは変則的なものでした。大手不動産二銘柄とも業績見通しはポジティブ。であれば両銘柄と上昇していくだろうから、わざわざ三井不を空売りしている意味に乏しい。そう考えた私は三井不を先行して手仕舞い、地所は2日ほど玉を寝かせ手仕舞いしました。 この戦略はまずまず成功し、利益率にして約3%、金額にして15万円前後の利食いとなりました。 このように鞘取りの手仕舞いは同時出合いだけではなく、トレンドに合わせて、片方だけ先に手仕舞うやり方もあるわけです。 まあ結果論ですが、今回はそれが首尾よく行ったということです。 さて、今回のテーマ、「商社株はまだ買いか。そして海運株は配当落ちにかけ、佳境を迎えるのか?」について説明します。まずは総合商社。

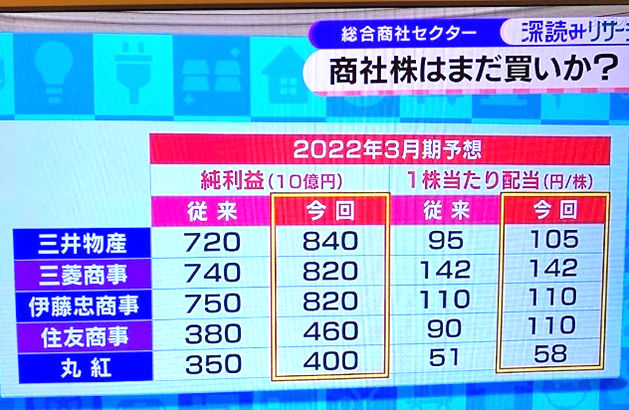

フリップはテレビ東京・モーニングサテライトで、大和証券の総合商社アナリスト永野さんがコメントされていた時に使われいたものです。曰く。 一言で言えば各社とも業績は好調、伊藤忠と三菱商事以外はこのタイミングで増配を発表しているが、この両銘柄については、2022年3月期決算のタイミングで増配を発表する可能性が残されている。そして商事・物産・伊藤忠の株価は、史上最高値を更新している。特にウォーレン・バフェット氏が買い始めて以降のパフォーマンスが際立つとのこと。 「商社株はまだ買いか?」の問いについては、今後も利益成長が期待できるので、「イエス」とのこと。 まあ、納得がいく見解ですよね。 次に海運株です。海運株は糸が切れた凧。 コメントはしたくないと再三言っているんですが、 複数の方からコメントが求められている状況です。やはり触れないわけにはいかないな。そう考えました。 結論からいうと、とてもリスクが高い銘柄ですが。 3月の配当落ちにかけて上昇する、というか佳境を迎えると現状、考えています。 コンテナ運賃は概ね高止まりしている一方、バイデン政権は米国、特に西海岸におけるコンテナ輸送の混乱を収束させようとしている。率直に申し上げて、こんな中で海運株を買うのは、かなりリスクの高い行為と言わざるを得ない。私はこう考えており、皆さんはそのことは充分踏まえてください。

私は「927事件」と言っているのですが、昨年、 海運株が天井打ちしたのは9月27日、 赤丸を付けた部分、中間期の配当権利落ち最終日だったわけです。 今回も同じことが起きるとすると、権利最終日の3月29日が危ないということになる。 ただしこれはあくまでメドで、投資家は皆、昨年の9月27日のことを知っているから、それには引っかからないようにしようとする。そうすると前倒しで逃げる。 そうなると暴落がもしあるとすると少し早いタイミングになる可能性も高いわけです。 もちろん、その前に何かのアクシデントがあって、現在続いている上昇トレンドが突然暴落に転じる可能性も、はっきり言ってあります。 繰り返しますが、現在の海運株に投資をすることはとてもリスクの高い行為です。 それでも……という方は、相場が下落に転じそうになったら成り行きで売却する、そんな高度な行動力がある方のみ参加すべきと考えます。相場が下げる時のスピードは、上げる時の3倍速。このことは充分踏まえてください。決して万人にお勧めするものではありません。 でも当面は、上昇相場だろうな。なぜそう考えるか? 私はデイトレもしているんですが、とにかく、売りから入ってとれなくなった。このことすなわち、足元の株価上昇力が強いということ。 ということで私は、火中の栗をほんの少し拾っていますが、何か異変があったら、速攻成り行き売りの覚悟はしています。 以上です。今回はこの辺で。みなさんの株式運用の参考になれば幸いです。 なお皆さんの株式運用は、くれぐれも自己責任でお願いします。ここは再強調させていただきます。 キーワード検索: #高配当 #景気サイクル #株式サヤ取り |

|