| 携帯版 |

|

|

|

第51回 ウォーレン・バフェット/株式は時価がすべてという考え方2023.4.17 <著者プロフィール> 浜口準之助(はまぐち・じゅんのすけ)

約15年にわたり機関投資家のファンドマネージャーとして株式運用に従事。信託銀行などで主に年金資金の日本株運用を行う。その後約14年にわたり投信運用会社にて投資環境のセミナー講師に携わる傍ら個人投資家として株式運用を行い、「億り人」の仲間入りを果たす。「浜口流コア・サテライト戦略」を提唱し自らも実践している。「醍醐味に満ちたライフワークとして、株式投資に勝るものなし」との基本観から、個人投資家に実践的な株式投資手法の研究を続けている。 社団法人日本証券アナリスト協会検定会員。主な著書に『黄金サイクルと農耕民族型投資戦略』(パンローリング刊)、ブログ 浜口準之助のテツ・ホテル・グルメ・株式運用 をほぼ毎日更新中、こちらでは旅の話もしている。

約15年にわたり機関投資家のファンドマネージャーとして株式運用に従事。信託銀行などで主に年金資金の日本株運用を行う。その後約14年にわたり投信運用会社にて投資環境のセミナー講師に携わる傍ら個人投資家として株式運用を行い、「億り人」の仲間入りを果たす。「浜口流コア・サテライト戦略」を提唱し自らも実践している。「醍醐味に満ちたライフワークとして、株式投資に勝るものなし」との基本観から、個人投資家に実践的な株式投資手法の研究を続けている。 社団法人日本証券アナリスト協会検定会員。主な著書に『黄金サイクルと農耕民族型投資戦略』(パンローリング刊)、ブログ 浜口準之助のテツ・ホテル・グルメ・株式運用 をほぼ毎日更新中、こちらでは旅の話もしている。

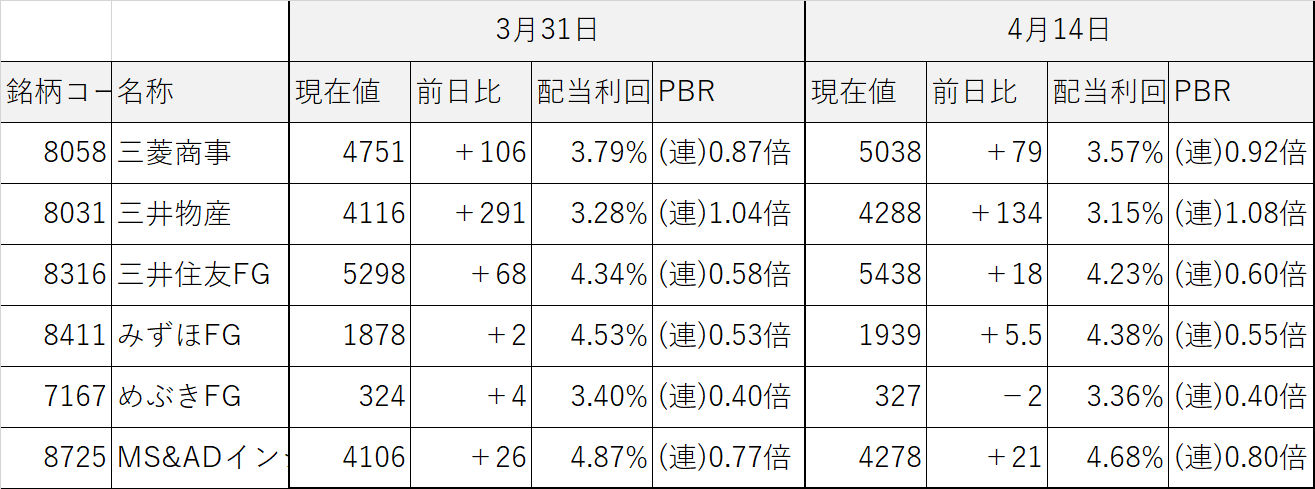

バフェット効果で注目された高配当銘柄浜口です。まずは今回も定点観測を。前回の当ブログのアップ日(2023年4月3日)以降の「浜口流コア・サテライト戦略」銘柄について、上は株価が3月31日時点、下はその2週間後、株価が4月14日時点のデータです。この二週間の断面で見れば、高配当利回り銘柄は商社・銀行・損保とも大幅上昇。背景には後述しますが、ウォーレン・バフェット効果があります。

ここ2週間で私が行った売買ですが、日々、三菱商事・三井住友FG・みずほFGなどでデイトレを行い今年に入り負けなしである一方、日本郵船の空売りは手仕舞いしています。 ご参考まで、これは4月14日のデイトレ結果です。

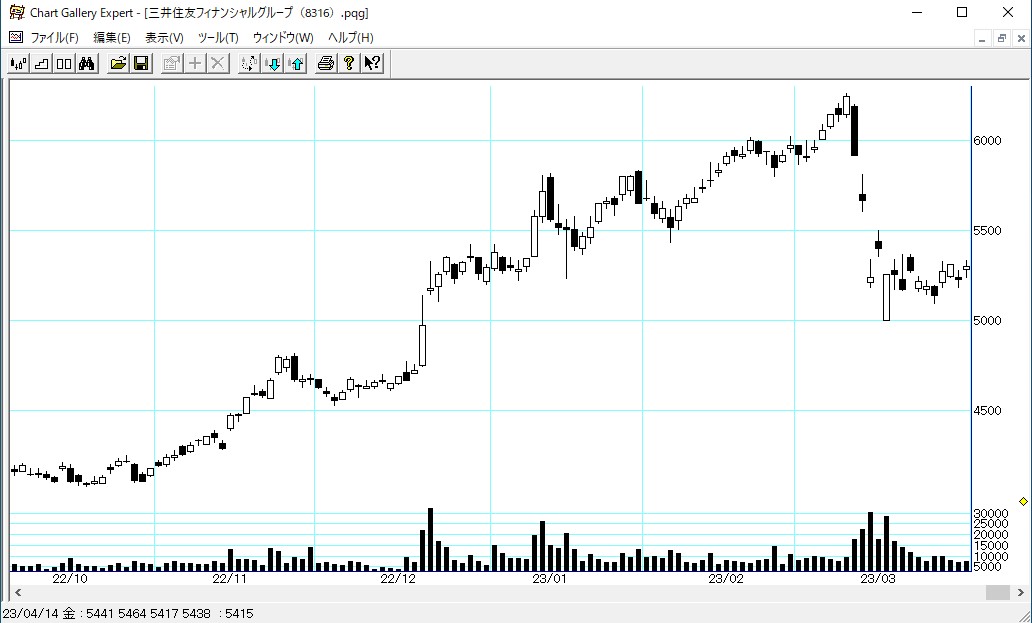

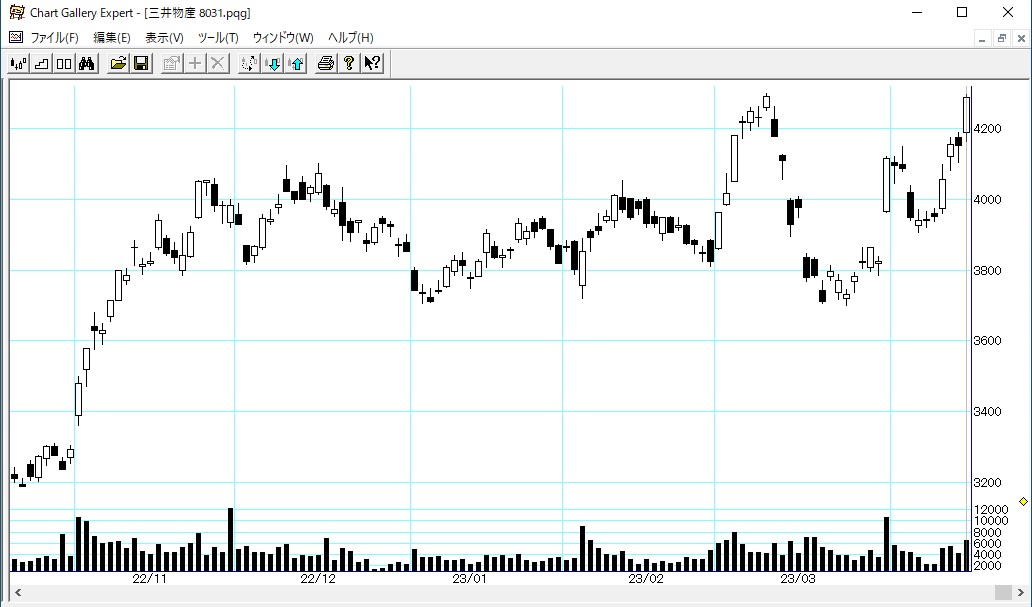

日本株の相場観については、今回も基本、変化なしです。日本は、景気後退になる可能性は低く、米国のインフレ懸念は日本に脱デフレをもたらし、加えて海外観光客の増加等、経済再活動につながり、今年年前半にかけ、日本株はここで紹介している高配当バリュー株を中心とした、堅調な相場展開を予測しています。 米シリコンバレー銀行破綻の影響は?さて、以下は8316三井住友FGの過去6か月の推移、株価は4月14日時点の日足です。一旦は米シリコンバレー銀行・クレディスイス・米ファーストリパブリックバンクの破綻懸念を背景に大きく下落しましたが、これら3行の問題は、すでにほぼ解決しています。「趨勢的に上昇トレンドが続く」というシナリオに変化なしです。株価については中期的(2年程度)に、10,000円になることをイメージしています。  三井住友FG(8316) その理由については、これはまたも前回と同様ですが 「日本株復活、きっかけは東証の本気というが」をご覧ください。 さや取りについては、今回は特筆すべきものはないので、割愛させていただきます。というより、デイトレがあまりにも儲かるので、さや取り用の信用枠まで使っているというのが実際のところです。 バフェットが視野に入れる銘柄は?さて、ここからは今回のテーマ、「ウォーレン・バフェット/株式は時価がすべてという考え方」について、考えていきます。まず前者については、まずは8031三井物産の過去6か月の推移、株価は4月14日時点の日足をご覧ください。  三井物産(8031) 株価は上場来高値近くの水準になっていることがわかります。以下のブログをご覧ください。 バフェット氏は伊藤忠商事など5大商社株の保有比率をそろって7.4%に高めた一方で、これを9.9%まで増やすと言っている。この9.9%を超えて購入する場合は、バークシャー・ハサウェイの役員会で承認される必要があると言っています。しかしバフェット氏の意見が役員会で認められないことがあるのでしょうか?そんなことはおそらくない。そしてこのタイミングで、「9.9%を超えて購入する場合云々を、なぜ氏がほのめかす必要があるのでしょう?これは私の憶測ですが、バフェット氏が5大商社株の保有比率を10%以上にする可能性は、十分あると考えます。 また、今後、総合商社以外の銘柄を買うことを検討しているとバフェット氏は言っています。どんな業種を買うのか。これについてはズバリ3大メガバンク、そして東京海上あるいは MS&ADなど大手損保株を視野に入れていると考えます。3大メガバンクは、三井住友FGとみずほFGはともに累進配当を標榜、配当利回りも高く、バフェット氏が好んでいるブランド価値もあります。流動性も申し分なし。 あと損保については、バークシャー・ハサウェイの関連会社の中に損保会社があって、十分なキャッシュフローがある。だからバークシャー・ハサウェイは年がら年中、キャッシュを抱えている。損保株の魅力を強く感じていると思います。その辺が根拠です。 株式は時価がすべて次に後者の「株式は時価がすべて」という考え方について。例えば先ほどお示しした三井物産で言えば、1,000円で買ってる人もいれば、直近の高値で買ってる人がいる。もしも直近の高値から下がって売った場合には、損切りになるのでしょう。でもね、私は損切りと言う考え方自体が、もう古くなりつつあると思ってるんです。 株式は時価がすべて。自分がいくらで買ったかということは、マーケットには全く関係ない。そういう考え方を私はしますし、これが現実的だと思います。短期的なデイトレードについては、実現益を積み上げていくことを目標にする。うまくいかなかったら損切りする。これでいいと思いますが、ポートフォリオの運用に関しては、時価がすべて。いくらで買ったかは関係ない。そういうことですね。 以上です。なお皆さんの株式運用は、くれぐれも自己責任でお願いします。ここは再強調させていただきます。 今回はこの辺で。みなさんの株式運用の参考になれば幸いです。

利益成長とともに増配する累進配当銘柄。

『配当成長株投資のすすめ』の著者デビッド・L・バーンセンによると、

1930年以降のS&P500銘柄のキャピタルゲインとインカムゲイン合計のうち、なんと42%を配当が占めていることがわかりました。

90年代に再投資で急成長したハイテク企業もいまや成熟した高配当企業になったのです。

|

|