2021.5.10

<著者プロフィール> 浜口準之助(はまぐち・じゅんのすけ)

約15年にわたり機関投資家のファンドマネージャーとして株式運用に従事。信託銀行などで主に年金資金の日本株運用を行う。その後約14年にわたり投信運用会社にて投資環境のセミナー講師に携わる傍ら個人投資家として株式運用を行い、「億り人」の仲間入りを果たす。「浜口流コア・サテライト戦略」を提唱し自らも実践している。「醍醐味に満ちたライフワークとして、株式投資に勝るものなし」との基本観から、個人投資家に実践的な株式投資手法の研究を続けている。 社団法人日本証券アナリスト協会検定会員。主な著書に『黄金サイクルと農耕民族型投資戦略』(パンローリング刊)、ブログ 浜口準之助のテツ・ホテル・グルメ・株式運用 をほぼ毎日更新中、こちらでは旅の話もしている。

約15年にわたり機関投資家のファンドマネージャーとして株式運用に従事。信託銀行などで主に年金資金の日本株運用を行う。その後約14年にわたり投信運用会社にて投資環境のセミナー講師に携わる傍ら個人投資家として株式運用を行い、「億り人」の仲間入りを果たす。「浜口流コア・サテライト戦略」を提唱し自らも実践している。「醍醐味に満ちたライフワークとして、株式投資に勝るものなし」との基本観から、個人投資家に実践的な株式投資手法の研究を続けている。 社団法人日本証券アナリスト協会検定会員。主な著書に『黄金サイクルと農耕民族型投資戦略』(パンローリング刊)、ブログ 浜口準之助のテツ・ホテル・グルメ・株式運用 をほぼ毎日更新中、こちらでは旅の話もしている。

浜口です。

今回はまず、前回の当ブログのアップ日(2021年4月27日)以降の「浜口流コア・サテライト戦略」銘柄フォローを行います。株価は、5月7日時点が最新データです。

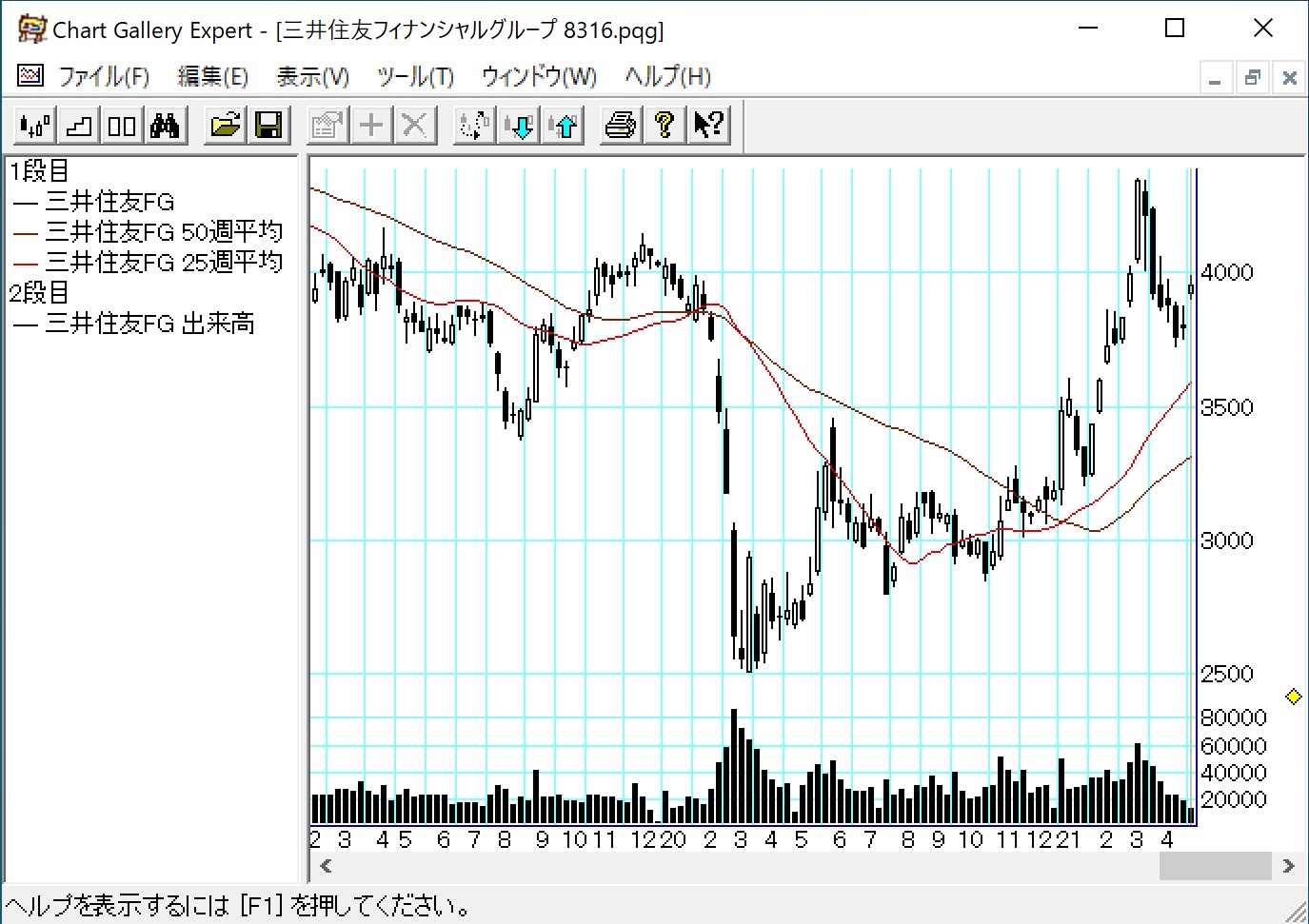

三井住友フィナンシャルグループ(8316)

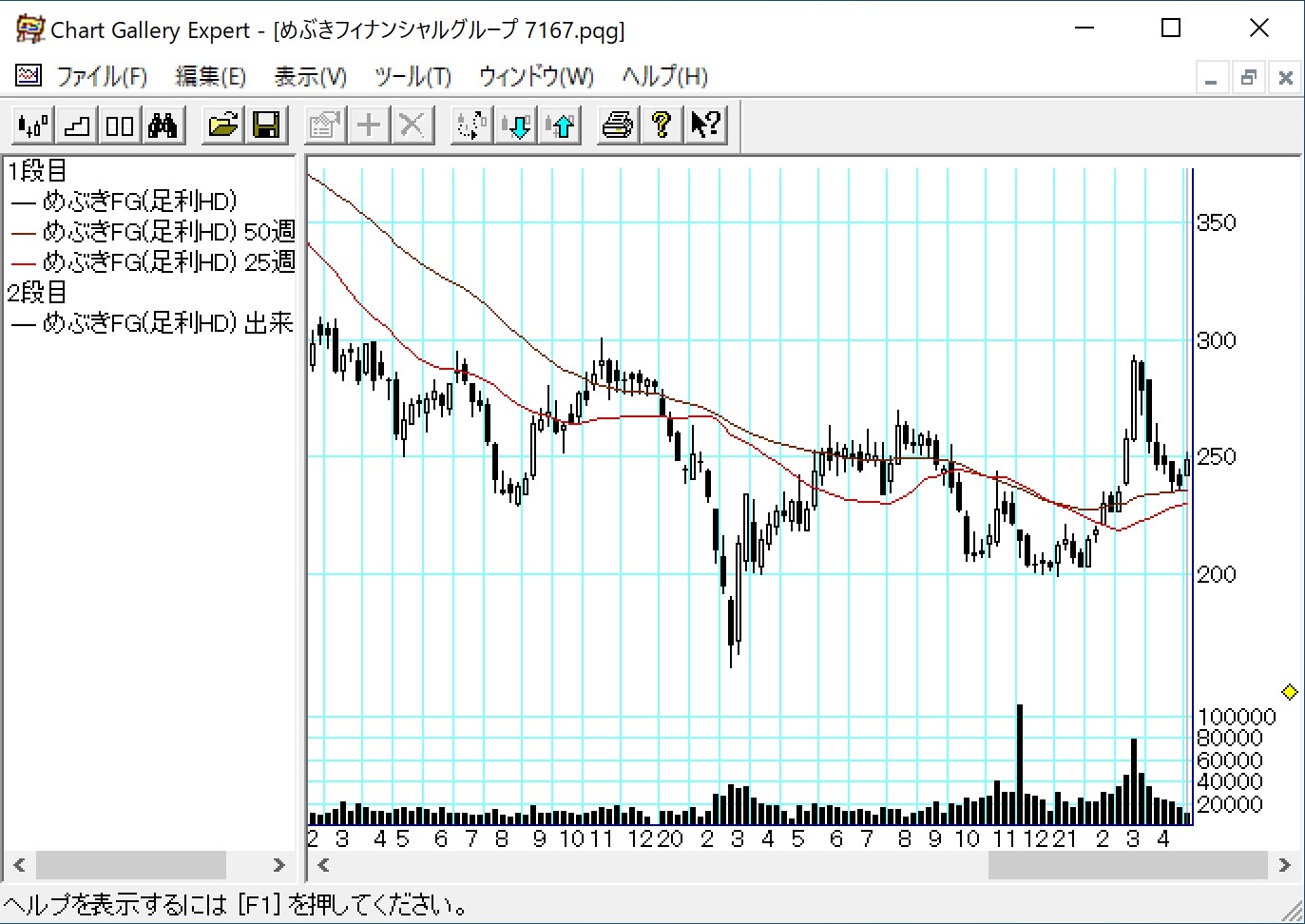

めぶきフィナンシャルグループ(7167)

三井住友FG・めぶきFGとも、コア銘柄としてはまずまず。株価は2021年3月の新コロ暴落後底打ち、ここもとはGW明け以降、堅調な動き。問題なし。持続です。

サテライト銘柄の日本郵船と商船三井は、ここもと、株価は新高値更新中。問題なし。まだ相場から降りるところではない。持続です。

商船三井と三菱商事は、決算発表に関連してちょっとドラマがありました。以下、説明します。

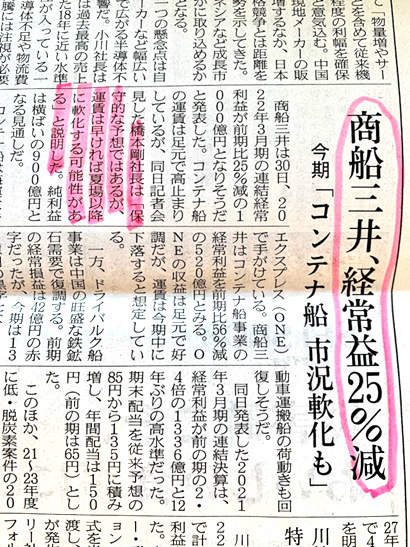

商船三井。4月30日正午に決算発表があり、前場に大幅高していた株価は一転、後場寄り付きに急落。しかしそれから5分経過した頃から株価は再度上昇に転じ大幅高。引け値は結局4,320円、前日比210円高(+5.02%)でした。

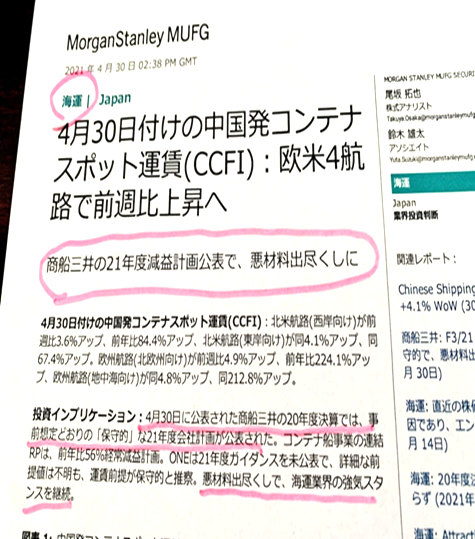

決算発表時、商船三井の社長は「保守的な予想ではあるが……」とコメントしながらも、来期業績について日経にあるような減益見通しを発表。一方でこの日の引け後、MorganStanley MUFG証券の海運株アナリスト尾坂さんが海運業界レポートをリリース。以下にこのレポート内の、商船三井の決算に関する要点を列記します。ピンクのマーカー部分ですね。

事前想定どおりの「保守的」な21年度会社計画が公表された。

「ONE」は21年ガイダンス未公表、詳細な前提値が不明。

商船三井については、(本日後場の急落をもって)「悪材料出尽くし」で、海運業界の強気スタンスを継続。

要は、「ONE」は21年ガイダンス未公表な中、商船三井が公表した25%減益見通しについては、社長自ら「保守的」と言ってる。アナリストも尾坂さんはじめ、他の面々もあらかた「保守的」と書いてる。「保守的」ということで、社長もアナリストも一致してるのなら……その通りなんでしょうね。株価はそれを織り込んだ展開になったということです。

なお「ONE」については、4月27日付け当ブログの第2回 「浜口流コア・サテライト戦略の投資比率、そして日本郵船の株価見通し」をご覧ください。また当決算発表に前後しての商船三井株の動きについては、浜口準之助のテツ・ホテル・グルメ・株式運用の「2021年4月30日 日本郵船と商船三井、引けてみたら、共に年初来高値更新だったな」も参考にしてください。

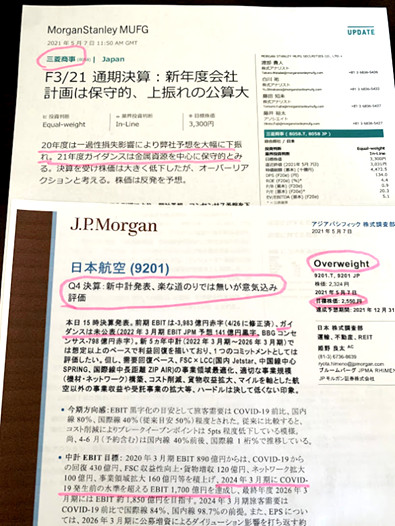

さて、一方で、コア銘柄の中で驚かされたのは三菱商事。金曜日午後2時ごろ決算発表があり、主に子会社のローソン減損処理から、20年度決算は純利益が68%減とのことで、株価は急落しました。本件については、配当は前期と据え置き。減益は一時的なもので、来期以降は「いつもの三菱商事」に戻ると考えます。コア銘柄として長期保有で問題ないと考えます。MorganStanley MUFG証券の総合商社株アナリスト渡部さんのレポートも参考にしてください。

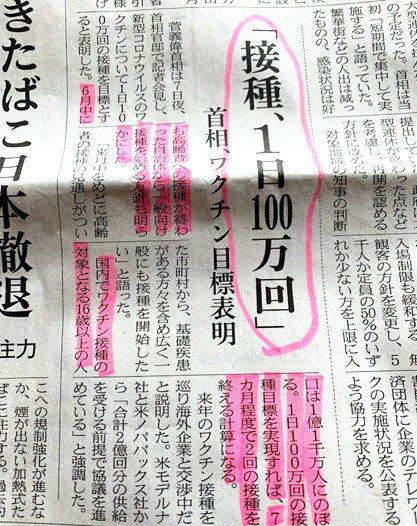

さて、ここからは今回のメインテーマ、「ワクチン相場」について考えてみたいと思います。

5月8日付日経一面にある通り、国内でも6月からいよいよ、本格的な新コロワクチン接種が始まります。「7ヶ月程度で接種を終える計算」というから、6月開始だと12月には接種が終わることになります。米英では、ワクチン接種率が50%を超えたあたりから景気回復が鮮明化しだしました。この状況を日本に当てはめると、9月か10月頃と考えられます。ここもとの景気敏感バリュー株相場については今後、どこかで一服する場面があるかもしれませんが、9月か10月位から再加速する可能性が高いと考えます。この再加速する時期は、前倒しになるかもしれません。相場は、現状でイメージ可能な先行きを、常に前倒しで織り込みに行くからです。

このような中、日本郵船と商船三井は引き続き投資妙味が大きいと考えますが、どこかで日本の空運株にも出番がくると考えます。JALは5月7日に決算発表がありました。来期の業績は未定と言うアナウンス。これだけを見るとポジティブな印象はありませんが、間違いなく言えることは。日本も海外先進国にワンテンポ遅れながらも、国を挙げてワクチン接種を着実に進めていく。その中で日本の空運株にもやがて、投資機会が出てくる。そう考えます。J.P.Morgan証券の空運株アナリスト姫野さんのレポートも参考にしてください。

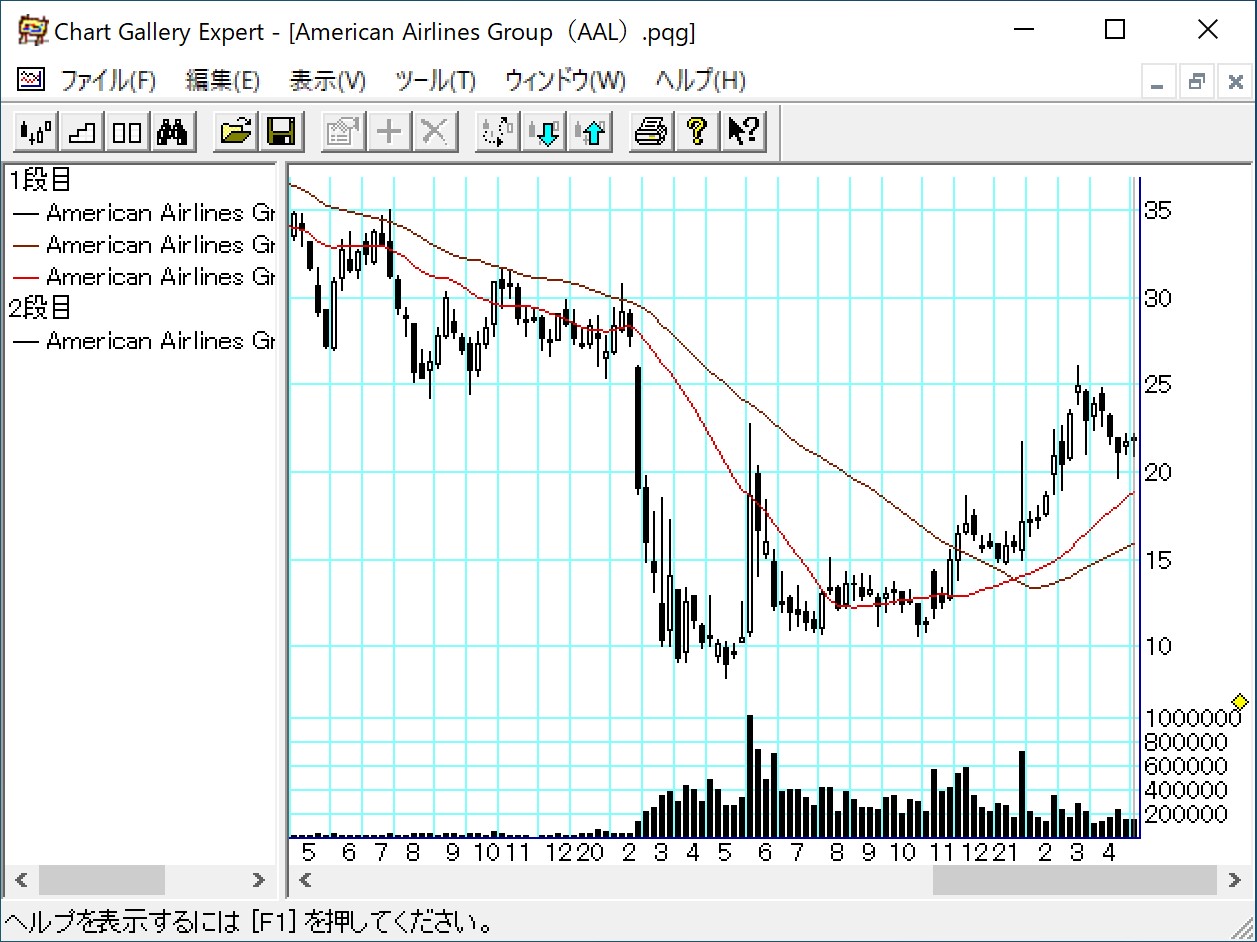

American Airlines Group(AAL)

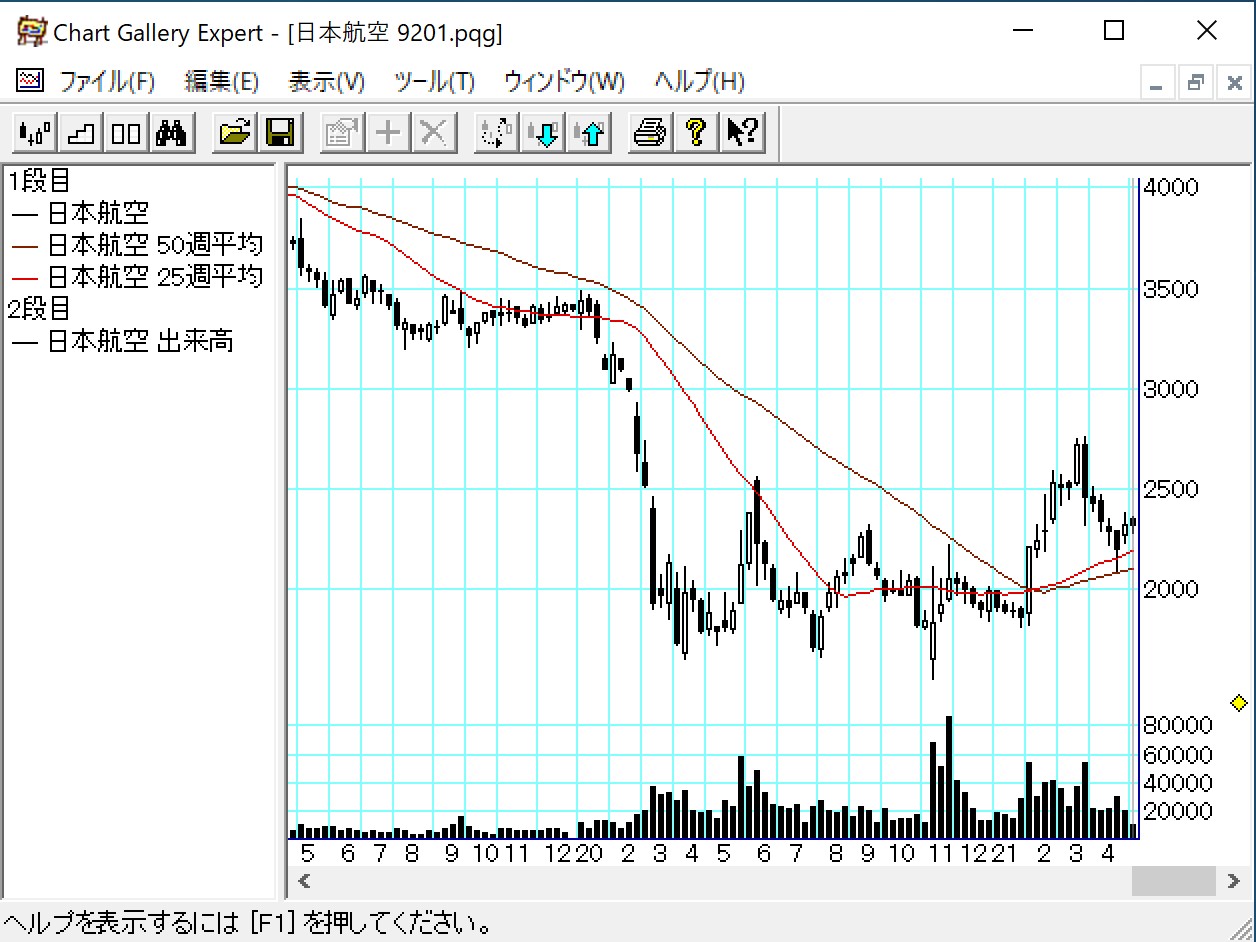

日本航空(9201)

グラフは、かたや米国の大手空運会社・アメリカン航空、方や日本のJALの2年足です。両銘柄とも、新コロ暴落後の2020年5月から6月の安値を起点にすると、5月7日現在の株価上昇率はアメリカン航空が266%である一方、JALは71%にとどまっており、JALの出遅れ感が顕著です。

この理由は明らかです。米国ではワクチン接種が進んでいるため、飛行機による人の移動が日本に先行して活発化している。日本はワクチン接種が遅れている現状から、JALの株価は低水準に位置しているということです。投資家の立場からは、この状況を逆手に取ってやれば良いんだろうな考えます。ここからは、アメリカン航空よりもJAL(ANAでもいいです)に投資するほうがいい。相場の上値余地が大きいということです。

以上、説明したきたことを踏まえると、JAL・ANAの株価が上昇に転じるのは時間の問題です。私は、JAL・ANAの株価が take offするタイミングを見極め、優れたサテライト銘柄として投資したいなと考え、試し玉を入れています。

以上です。今回はこの辺で。みなさんの株式運用の参考になれば幸いです。

なお皆さんの株式運用資産運用は、くれぐれも自己責任でお願いします。